新闻资讯

NEWS不惧油价低迷,今年美国插电式汽车市场加速快跑

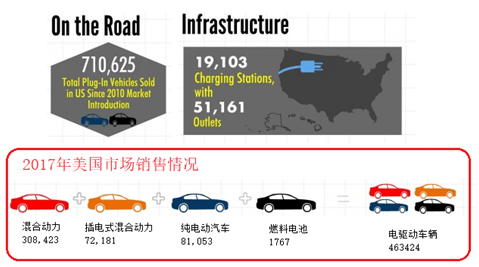

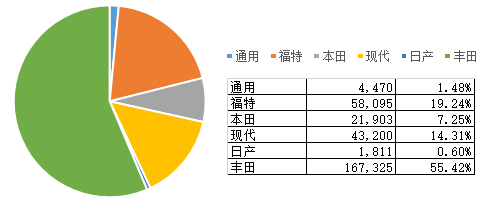

(发布时间:2017-11-15)从整体看,2017年1-10月,美国汽车市场总体销售数字是14,149,392辆,其中电驱动车辆销量占比3.28%,达到了463,424辆。在这部分电驱动车辆中,混合动力308,423辆、插电式混合动力72,181辆、纯电动汽车81053辆和燃料电池车1767辆,不属我国新能源汽车产业范畴的混合动力汽车,是美国电驱动汽车市场的最大门类。截至目前,美国历史累计销售了71万插电式汽车,共建设了1.9万个充电桩和5.1万个充电插座。

图1 美国2017年1-10月新能源汽车市场基本情况

图1 美国2017年1-10月电驱动车辆销售情况

在油价相对低迷的情况下,2017年美国插电式汽车市场每个门类车型的销量都实现了可观的增幅。

表1 2017年各个门类增长情况

|

HEV(辆) |

插电式混合动力(辆) |

纯电动(辆) |

|

|

2017 |

308,423 |

72,181 |

81,053 |

|

2016 |

284,043 |

54,848 |

64,904 |

|

增幅 |

8.58% |

31.60% |

24.88% |

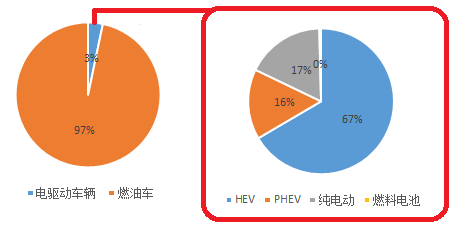

从月度销量走势来看,美国市场上混合动力汽车、插混动力汽车、纯电动汽车这三个板块基本形成了每月3万、7千和8千辆的销量格局,上下波动,大部分车辆的销量相对平稳。

图3 美国2017年1-10月各门类车型销售情况

1. 纯电动汽车

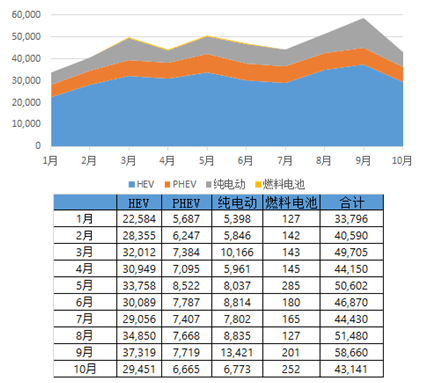

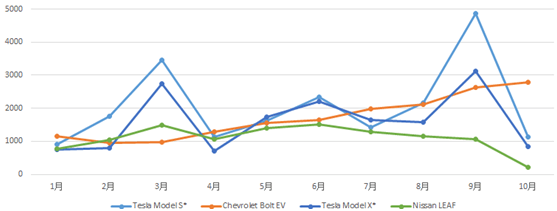

纯电动汽车在美国基本是Model S、Model X、Bolt EV和LEAF这几款车的天下,这四款车占到整个纯电动汽车市场的80%以上,后续最为期待的是Model 3的快速上量,预计可以达到一个非常可观的数字。

图4 美国市场的纯电动汽车

下面分别来看一下主力车型:

-

Model S:这是Tesla的主力车型,在Model X和Model 3的产品组合下,也已露出疲态。本年销售20330辆,比去年的22056辆还是要高一些,不过单品已经稳定,无法给我们更多的惊喜了。

-

Model X:Tesla旗下的另一台柱,经历了车门风波和座椅问题后,依然销售了16500辆,也是目前各大车企进击的战术方向,在电池高度没办法特别降低的情况下,电动化高续驶里程的SUV,是未来兵家必争之地。

-

Bolt EV:是通用汽车第一款出彩的纯电动车型,在Spark EV之后,里程和空间都经历了升级,另外在通用自动驾驶技术部门Cruise Automation把Bolt EV作为主要的自动驾驶平台之后,这款车的销量也气势如虹一路向上。在早期阶段使用的LG电芯导致一部分车辆召回之后,我们也对高能量密度的软包电芯和大电池模组的配置方向产生了很多的兴趣。

-

LEAF:在宣布推出40Kwh的版本以后,消费者们纷纷持币待购,而40Kwh也是一款过渡产品,与Bolt相比在续航里程上的差异,使得其在未来的前景出现不确定性。

图5 主要纯电动车辆的月度销售数据对比

在这四款车型占据80%的市场之后,如宝马i3、大众e-Golf、福特Focus EV采用升级电芯的办法来提高;而现代Ioniq则是定位错误,当所有品牌车型的里程开始升级到200英里的硬指标时,其100英里的续航必然被打入冷宫。

另外,特斯拉Model 3这款车型是本年最焦点车型,没有之一。随着它的到来,特斯拉的股价也节节攀高,成了不断制造在中国建厂的绯闻利器。不过随着产能的限制,其成本、制造效率和未来的前景,真的让人捉摸不透。

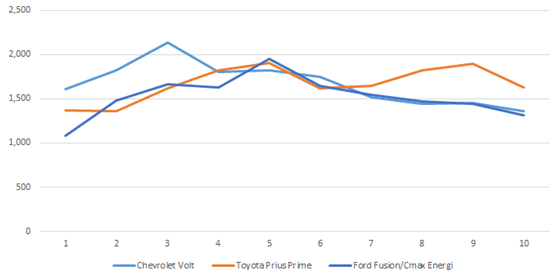

2. 插电式混合动力汽车

美国插电式混合动力汽车也形成了一系列的口碑效应,雪佛兰Volt和丰田Prius Prime作为最走量的车型,销量摸高到了1.6万辆的水平;福特的两款同系统的产品加起来也在1.5万辆左右;其他车辆加起来也就是2.2万辆的规模。

图6 美国插电式混合动力市场销量走势

销量排名前三的车型有一些共同的特点:

-

Volt、Prime和Cmax/Fusion都是基于行星齿轮的混动分离系统架构

-

三款车都有对应的混合动力版本作为支撑,有基于混合动力架构构建动力优化策略和成本优化的基础。

不过这几款车也有不同的地方:

-

Volt:是基于专有特型车来做的,为了达到增程的宣传效果甚至不惜砍掉低电池的版本设计,重点关注纯电的体验和提高电池的能量,带来的问题是成本下降速度没有那么快。未来Volt这员老兵需要在平台化方面进行考量,而T型电池系统的设计可能也会走向终结。

-

Prius Prime:在加大电池系统、优化纯电特性之后,丰田摒弃了拿大容量版本HEV来骗PHEV补贴的做法,毕竟4.4Kwh让消费者来回充电不现实。这款车在日本和美国市都表现良好,如果后续无线充电技术成熟并大规模商用,丰田也会加入,很期待这款车继续优化配置。

-

Ford Fusion/Cmax Energi:两款车销量总和与前面两款接近,总体而言是Prius Prime加大电池的蓝本,也是未来插电式车辆可以重点思考的对象,搭载电池在9-12Kwh时成本相对可控,加上无线充电之后的综合效益比,与HEV相似,但社会效率会更加显著。

PHEV的发展之路注定是不平坦的,但是HEV电池锂电化带来的Pack单件成本下降,EV上量带来的电池原材料的成本下降,会对PHEV带来更为直接的正向作用。

图7 美国销量前三的插电式混合动力车型月度销售走势

3. 混合动力汽车

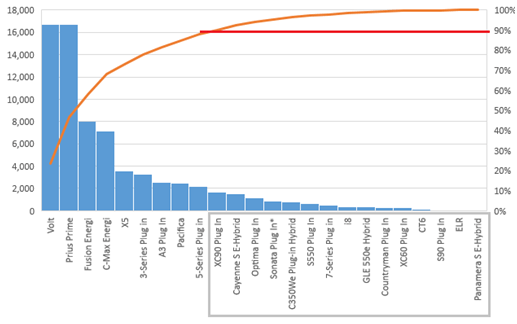

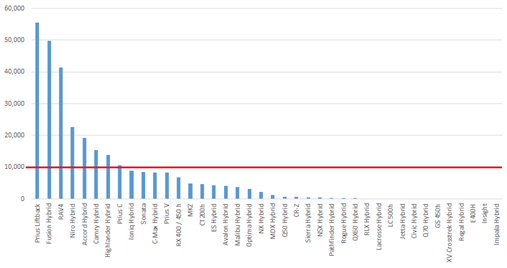

根据我国的产业范畴界定,混合动力汽车并不属于新能源汽车,但是混合动力在美国耕耘多年,是丰田,福特、本田和现代起亚都展现了比较有竞争优势的解决方案,今年前十个月已经有8款车的年度累计销量冲进了1万辆的大关。

图8 美国2017年1-10月混合动力车销售情况

图9 各个汽车集团所占HEV的市场份额

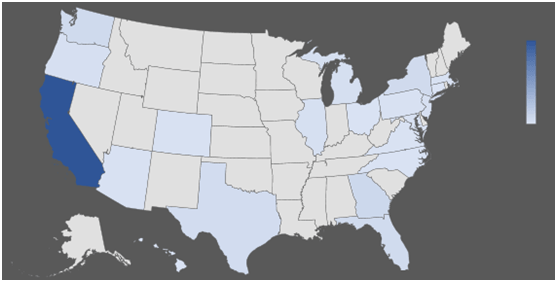

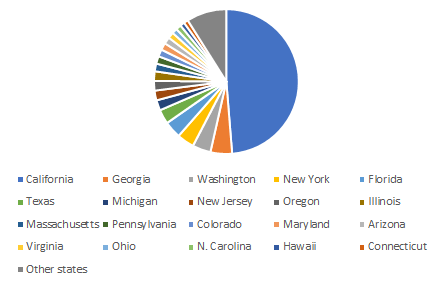

从区域发展格局来看,美国新能源汽车市场也是受地区和国家政策影响巨大的,如下图显示的2011-2016年保有约55万车辆的地区分布,大部分还是以具备政策支撑的区域较为集中。

图10 美国的电动汽车保有占比

如下图所示,加州占了一半以上,这也是ZEV积分政策的效果,为了合规,车企不得不去做一些尝试和努力,使得整个成果与其他州出现立竿见影的区别。

图11 美国各个州的保有量份额

4. 电动汽车补贴政策的变化

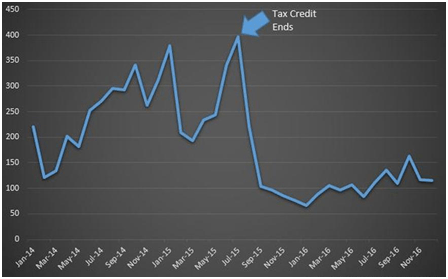

有国会议员透露消息称,美国政府将在新出台的税收法案中取消现有电动汽车补贴政策。现有政策规定汽车企业的电动汽车,前20万辆每辆汽车最高可以减免7500美元(特斯拉已卖出14万辆电动汽车)。这符合特朗普退出巴黎气候协定和强调优先发展传统化石能源的气候和能源立场,代表着所有电动汽车厂商信贷额度都有被取消的可能性。

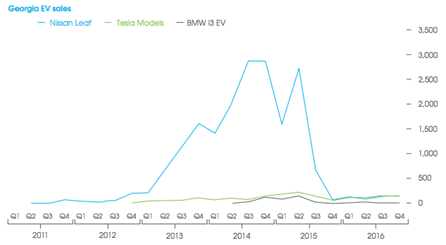

补贴政策对电动汽车销量的影响非常大,这一现象在美国也同样存在,以乔治亚州为例。乔治亚洲是仅次于加州的第二大电动汽车市场,保有插电车辆约2.5万辆。2015年乔治亚洲出台了5000美元的电动汽车税费减免政策,刺激了区域电动汽车销量迅猛增长。但是后来激励措施被取消之后,该州电动汽车的月销量从原来的1400辆急速下跌到不到100辆,下跌了90%,而且至今没有爬起来,尤其是家用电动汽车,其价格受政策影响非常之大。

图12 财政补贴政策对乔治亚州的影响

随着各种政策的变化,美国新能源汽车的市场前景会变得更加扑朔迷离。我们也没办法把美国市场整体作为一个大的吸纳新能源汽车的绝对参考点,而需要把目光放到中国和欧洲来。

参考文件

1. Electric Car Sales (Monthly Reports)

2. October 2017 Plug-In Electric Vehicle Sales Report Card

3. US Electric Car Sales By State — Who’s #1, Ohio Or California?

4. Georgia Electric Car Sales Drop ~90% In ~6 Months

来源:第一电动

公司邮箱

公司邮箱

OA系统

OA系统